Ein Autokredit dient nicht nur der Finanzierung eines Pkws, sondern lässt sich auch für den Kauf eines Motorrades verwenden. Er ist – im Gegensatz zum klassischen Ratenkredit – zweckgebunden, d.h., die Kreditsumme muss für die Anschaffung eines Fahrzeuges genutzt werden. Für Verbraucher ist die Angabe eines Verwendungszwecks vorteilhaft, denn sie erhalten in diesem Fall in der Regel günstigere Konditionen. Das Geldinstitut profitiert von einem geringeren Risiko auf Kreditausfall, da es ggfs. auf die Sicherheit in Form des Autos oder Motorrades zurückgreifen kann. Dies kommt Kreditnehmern zugute, indem sie meist weniger Zinsen und somit auch geringere Raten zahlen.

Hilfereiche Variante zur Fahrzeugfinanzierung: der Autokredit

In den letzten Jahren sind nicht nur Preise für Gebrauchtwagen deutlich gestiegen, sondern auch für gebrauchte Motorräder:

Im Jahr 2021 zahlte man für ein gebrauchtes Bike durchschnittlich 7.367,99 Euro. Zwei Jahre zuvor war der Durchschnittspreis knapp 13 Prozent niedriger.

Wer sich heute ein Gebraucht- oder Neumotorrad kaufen möchte, muss somit weit tiefer in die Tasche greifen. Doch die wenigsten Menschen haben ausreichend Geld auf der hohen Kante, um sich mal eben ein Motorrad leisten zu können. Eine interessante Alternative stellt der Autokredit dar.

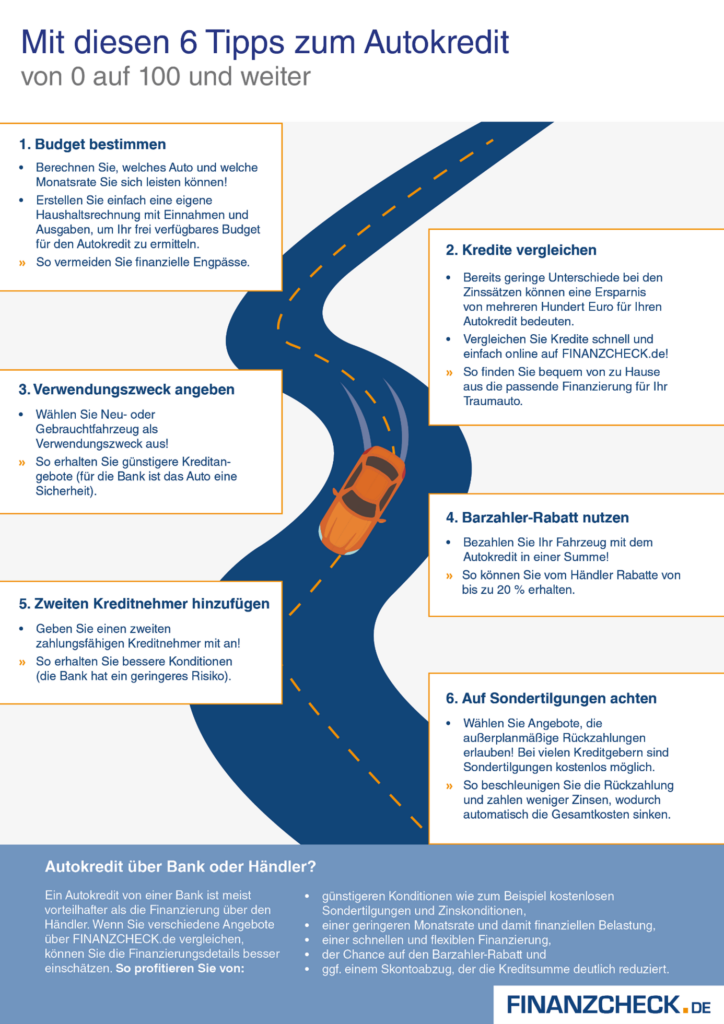

Während sich für Sparer die bisherige Niedrigzinspolitik negativ darstellt, ist sie für Kreditnehmer von großem Vorteil. Außergewöhnlich niedrige Zinssätze, teilweise sogar Minuszinsen, ermöglichen vielen Verbrauchern die Kreditaufnahme, selbst mit einem weniger hohen monatlichen Einkommen. Zum Auffinden und Erhalten lukrativer Konditionen sollte man sich zuvor ein wenig mit dem Thema Autokredit befassen. Hilfreiche Tipps dazu bietet nachstehende Grafik.

Budget bestimmen – Wie gehen potenzielle Kreditnehmer am besten vor?

Bevor man einen Autokredit für den Kauf eines Motorrades aufnimmt, sollten die persönlichen finanziellen Möglichkeiten sorgfältig ins Auge gefasst werden. Bestenfalls kalkuliert man nicht zu knapp. Kommt neben der monatlichen Kreditrate eine überraschende Ausgabe hinzu, beispielsweise für eine Reparatur des Bikes oder die Anschaffung eines neuen Haushaltsgerätes wie eine Waschmaschine oder ein Kühlschrank, ist finanzieller Spielraum wichtig.

Grundsätzlich sollte jeder potenzielle Kreditnehmer zunächst eine Haushaltsrechnung aufstellen. Sämtliche, regelmäßigen monatlichen Einnahmen sowie Ausgaben stellt man einander gegenüber und zieht im Anschluss Letztere von Ersteren ab: Übrig bleibt das verfügbare Budget. Dazu ein kleines Beispiel:

Es bestehen Einnahmen in Höhe von 2.500 Euro/Monat. Die monatlichen Lebenshaltungskosten (alle Ausgaben eines Haushaltes inklusive Miete, Nebenkosten und Co.) betragen monatlich 2.000 Euro. 2.500 – 2.000 = 500 Euro, sie stellen das frei verfügbare Budget dar.

Je kürzer die Laufzeit eines Autokredits, desto geringer fällt der effektive Jahreszins aus. Finanzexperten empfehlen jedoch, nicht zu hohe Raten zu wählen, damit noch etwas Luft für unvorhergesehene Ausgaben bleibt.

Vorteilhafter Kreditvergleich

Das Internet bietet uns die einzigartige Möglichkeit, Kreditangebote verschiedener Geldinstitute in aller Ruhe und Sorgfalt miteinander zu vergleichen. Selbst geringfügige Differenzen im Bereich der Zinshöhe können zu großen Unterschieden bei den Gesamtkosten für einen Kredit führen. Jede Bank und jede Sparkasse bietet ihre eigenen Konditionen, die auf der individuellen Finanzsituation des Antragstellers basieren.

Durch Nutzung eines Online-Kreditvergleiches finden Verbraucher unkompliziert und schnell ein auf ihre individuelle finanzielle Situation angepasstes, günstigstes Angebot. Mussten wir früher unsere Hausbank und ggfs. weitere Geldinstitute aufsuchen, können wir heute Kredite problemlos in aller Gemütlichkeit von zu Hause aus über das Internet aufnehmen. Ein großer Vorteil – im Gegensatz zum Aufsuchen von Offline-Banken – ist, dass Online-Kreditvergleiche keinen Eintrag bei der SCHUFA nach sich ziehen. Somit bleibt die Bonität unbeeinträchtigt. Gleich, ob die Kreditsumme für den Kauf eines Oldtimers, Neu- oder Gebrauchtmotorrades benötigt wird, je besser die Konditionen, desto höhere Ersparnisse stehen im Raum.

Wichtigkeit der Angabe eines Verwendungszwecks

Jede Kreditvergabe birgt ein gewisses Risiko für Geldinstitute. Für deren Absicherung wurden spezielle Darlehen konzipiert, darunter der Immobilien- sowie der Autokredit. Sie benötigen die Angabe eines Verwendungszwecks, bei Letzterem besteht die Auswahl zwischen Neu- und Gebrauchtfahrzeug. Sollten die Monatsraten nicht mehr gezahlt werden können, haben Geldgeber die Möglichkeit, auf das angeschaffte Objekt zuzugreifen. Banken belohnen in der Regel die dadurch geringere Gefahr auf Kreditausfall mit besonders günstigen Konditionen.

Einsparungen durch Nutzung des Barzahler-Rabatts

Auch wenn im eigentlichen Sinne dem Motorradhändler kein Bargeld auf den Tisch gelegt wird, sorgt die Bezahlung in einer Summe per Überweisung für den Erhalt des Barzahler-Rabatts. Im besten Fall beträgt sie sogar bis zu 20 Prozent, wodurch sich die extremen Preissteigerungen auf dem Fahrzeugmarkt auffangen lassen.

Zwei Kreditnehmer sind besser als einer

Ein zweiter Kreditnehmer sorgt ebenso wie die Angabe eines Verwendungszweckes beim Autokredit für erhöhte Sicherheit auf Seiten des Geldinstitutes. Auf diese Art und Weise erhöht man die Rückzahlungsfähigkeit. Sollte einer der beiden Kreditnehmer die monatlichen Raten nicht mehr leisten können, beispielsweise aufgrund von Jobverlust oder ähnlichem, kann der andere einspringen. Auch dadurch verringert sich das Risiko für das Geldinstitut, infolgedessen erhält man bessere Konditionen.

Besonderheit: Sondertilgungen

Teilweise kommt es vor, dass sich Kreditnehmer außerplanmäßige Rückzahlungen leisten können. Damit in diesem Fall keine zusätzlichen Gebühren anfallen, sollte man bereits im Kreditvertrag die Möglichkeit zur Zahlung kostenloser Sondertilgungen vereinbaren. Sie tragen zu einer schnellstmöglichen Rückzahlung der Schuldsumme bei, infolgedessen zahlen Kreditnehmer weniger Zinsen, gleichzeitig verbessern sich automatisch die Gesamtkosten.

Verschiedene Arten der Motorradfinanzierung

Neben dem Autokredit gibt es weitere Finanzierungsformen, die wir nachstehend vorstellen.

3-Wege-Finanzierung:

Hierbei handelt es sich um eine Variante, bei der der Kaufpreis für ein Fahrzeug in mehreren Etappen bezahlt wird. Sie wird sowohl von Geldinstituten als auch Autohändlern angeboten. Käufer müssen zunächst eine Anzahlung leisten. Im Anschluss wird ein Teil der Kaufsumme in Monatsraten über einen individuell vereinbarten Zeitraum abgezahlt. Deren Höhe ist im Vergleich zum klassischen Autokredit eher niedrig, da bei der 3-Wege-Finanzierung am Ende der Laufzeit eine Schlussrate aufgebracht werden muss. Bei ihr ist mit einem verhältnismäßig hohen Zinsbetrag zu rechnen, denn er bezieht sich auf die gesamte Restschuld. Die Besonderheit an dieser Finanzierungsart ist, dass Kreditnehmern am Ende der Laufzeit drei verschiedene Optionen zur Verfügung stehen: Aufnahme einer Anschlussfinanzierung, Rückgabe des Fahrzeuges an den Händler oder Begleichung der Restschuld mit Eigenkapital.

Ballonfinanzierung:

Sie gilt als eine Sonderform vorbezeichneter 3-Wege-Finanzierung und beinhaltet keine Anzahlung beim Auto- oder Motorradkauf, weder bei der Bank noch beim Händler. Vielmehr zahlen Kreditnehmer den Kaufpreis in verhältnismäßig niedrigen monatlichen Raten zuzüglich Zinsen zurück. Mit Ende der Laufzeit steht deshalb eine Restschuld offen, die durch eine entsprechende Schlussrate getilgt wird. Die Möglichkeit der Fahrzeugrückgabe an den Händler besteht nicht, weshalb der Verzicht auf die Schlussratenzahlung ausgeschlossen ist. Auch bei der Ballonfinanzierung kann die Restschuld durch eine Anschlussfinanzierung beglichen werden. Vergessen sollte man allerdings nicht, dass wiederum Zinsen und Kosten für den neuen Kredit anfallen. Experten empfehlen diese Finanzierungsvariante insbesondere für Kreditnehmer, die bei der Geldaufnahme bereits wissen, dass sie in der Zukunft über eine bestimmte Geldsumme verfügen können.

Leasing:

Hierbei handelt es sich um eine Sonderform, denn genau genommen können Verbraucher mit dem Leasing kein eigenes Auto oder Motorrad finanzieren. Wer sich dafür entscheidet, wird nicht Eigentümer des betreffenden Fahrzeuges, sondern erhält einzig und allein das Nutzungsrecht. Als Gegenleistung zahlt der Leasingnehmer jeden Monat eine Leasinggebühr. Nachteilig ist zudem, dass in den meisten Fällen Kilometerbeschränkungen festgelegt werden. D.h., pro Jahr sollten nur die vereinbarten Kilometer gefahren werden, denn ansonsten erheben Leasingnehmer hohe Gebühren für jede einzelne Kilometerüberschreitung. In der Regel wird das Leasingfahrzeug am Ende der Vertragslaufzeit zurückgegeben. Je nach Anbieter besteht jedoch die Option, das geleaste Fahrzeug im Anschluss zu erwerben.

Es gibt verschiedene Arten der Fahrzeugfinanzierung (Foto: Pixabay.com © delphinmedia CCO Public Domain)

Vor- und Nachteile der jeweiligen Fahrzeugfinanzierung auf einen Blick

Generell unterschieden sich die Vor- und Nachteile je nach den individuellen Anforderungen der Kreditnehmer und deren finanziellen Mitteln. Im Allgemeinen stellen sie sich wie folgt dar:

- Autokredit – Vorteile: hohe Planungssicherheit, da die monatlichen Raten gleichbleiben; ggfs. bestehen Sondertilgungsmöglichkeiten; aufgrund der möglichen Aushandlung eines Barzahlerrabattes ist er häufig eine besonders lukrative Finanzierungsoption; durch die Nutzung von Online-Vergleichen finden sich individuell günstige Kreditkonditionen; Nachteile: Abhängigkeit der Kredithöhe von Bonität; Fahrzeugkäufer haben es mit zwei verschiedenen Vertragspartnern zu tun, zum einen für den Kauf, zum anderen für die Finanzierung

- 3-Wege-Finanzierung – Vorteile: verhältnismäßig niedrige Monatsraten; Option zur Rückgabe des Fahrzeuges zum Laufzeitende; Möglichkeit der Anschlussfinanzierung; Nachteile: sowohl eine Anzahlung als auch eine Schlussrate sind zwingend erforderlich; die effektiven Jahreszinsen sind vergleichsweise hoch; in der Regel sind Sondertilgungen nicht möglich

- Ballonfinanzierung – Vorteile: eine Anzahlung ist im Normalfall nicht erforderlich; niedrige monatliche Raten stehen auf dem Programm; Nachteile: Kreditnehmer erwartet eine hohe Schlussrate sowie ein hoher effektiver Jahreszins; die Möglichkeit zur Rückgabe des Fahrzeuges am Ende der Vertragslaufzeit ist nicht gegeben

- Leasing – Vorteile: weder Anzahlung noch Schlussrate stehen im Raum; je nach Leasing-Partner ist die Übernahme von Reparaturkosten integriert; Leasing-Raten sind relativ niedrig; Leasingnehmer können regelmäßig von der Nutzung neuster Fahrzeugmodelle profitieren; Nachteile: wer ein Fahrzeug least, wird nicht Eigentümer desselben; eine mögliche Kilometerbegrenzung kann hohe Nachzahlungen begründen, wenn diese überschritten wird; sollte das zurückgegebene Fahrzeug größere Schäden aufweisen, ist mit einem zusätzlichen, hohen Kostenaufwand zu rechnen

Autorin: Die Autorin Eva Lohmiller ist seit drei Jahrzehnten begeisterte Motorradfahrerin. Im Laufe der Zeit wechselte sie einige Mal ihr Bike, wofür sie verschiedene Finanzierungen nutzte, sodass sie mit diesem Thema bestens vertraut ist.

Bildernachweis: Titelfoto: Pixabay.com © SplitShire CCO Public Domain; Beitragsfoto: Pixabay.com © delphinmedia CCO Public Domain

Hinterlasse einen Kommentar